2022年に利回りが上昇し、2023年には景気後退が見込まれる中、債券投資には強力な根拠があるとの見方を継続しています。現在の債券市場は、魅力的なリターンと下方リスクの緩和の両方を期待できる強靭なポートフォリオを構築するために、幅広い機会を提供することができます。

PIMCOの基本シナリオでは、マイルドな景気後退とインフレの緩和を想定していますが、インベストメント・コミッティー(IC)では、蓋然性の高い様々なシナリオと、それらのシナリオのもとでの資産価格のリターンに焦点を当てて議論を行っています。例えば企業クレジットは、非常に穏やかな景気後退下では、好調な展開になる可能性があります。PIMCOではディスインフレを予想していますが、コア・インフレ率が足元の価格に対してどこで落ち着くかが不透明であることを踏まえると、米物価連動国債(TIPS)は好調に推移する可能性があります。

こうした環境下では、全体的なリスクのポジショニングは慎重でありつつ、見通しに関して注目すべき新たな情報が入ったり、市場に大きな動きがあった場合、ポートフォリオにリスクを追加できるように、待機資金を確保しておきたいと考えています。

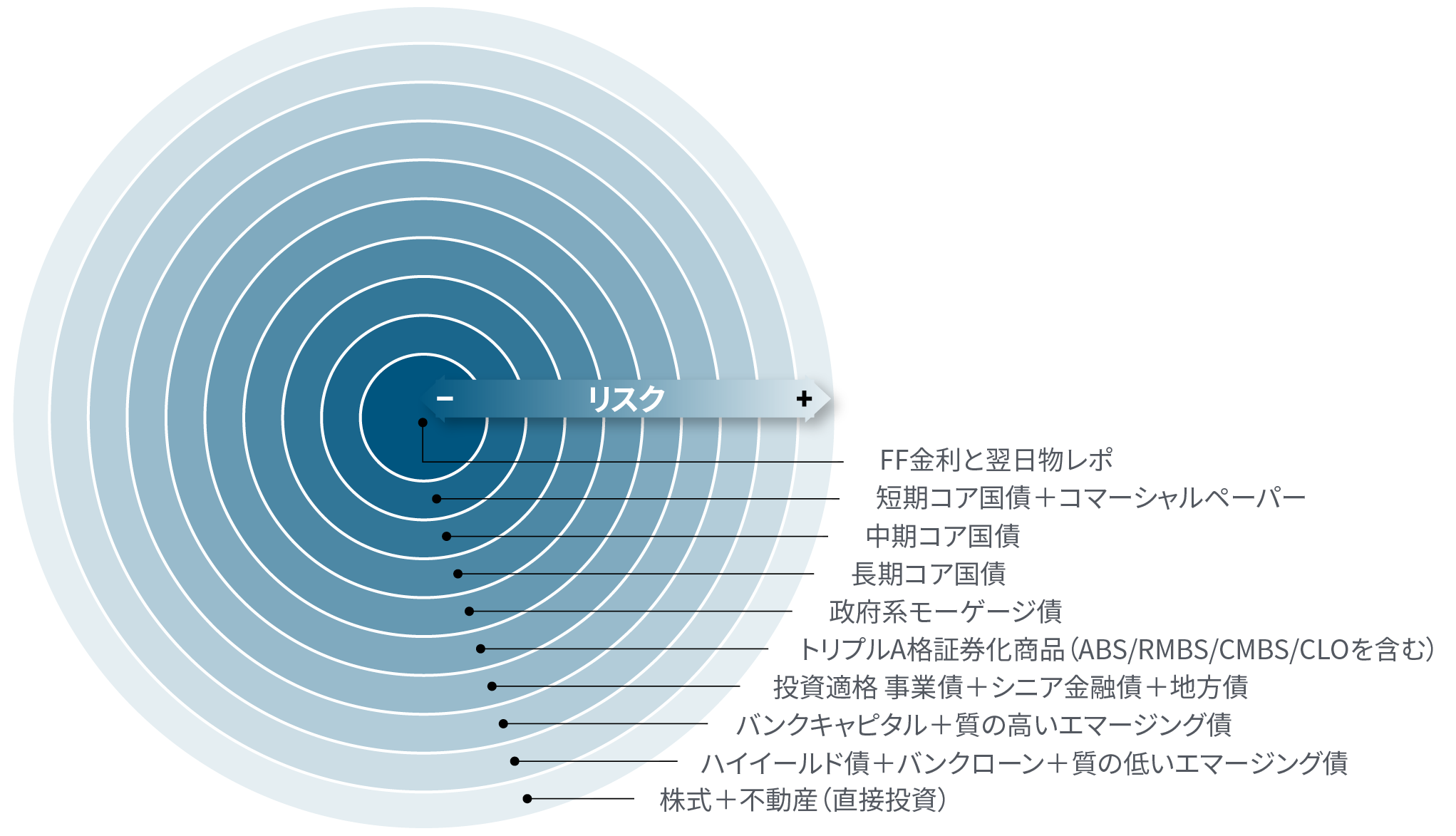

様々なシナリオがあっても、FRBの見通しをめぐる不確実性は、2023年にはかなり低くなるはずです。これを踏まえて、同心円の投資フレームワークに注目しました。これはPIMCOで長年にわたり活用し、今でもインベストメント・コミッティーを開催する会議室のホワイトボードに描かれているものです(図表3を参照)。

この枠組みでは、円の中心のリスクが相対的に低い短期から中期の金利から出発し、中間の円の米政府系モーゲージ債(MBS)や投資適格社債に移り、さらに外周部の株式や不動産などリスクの高い資産に移っていきます。

図表3:PIMCOの同心円

この図は、リスクとリターンの相関関係に関して経験的観察以上のことを示しています。因果関係を示すものであり、中央銀行の政策が重要な要因となっています。中心部の借り入れ価格(金利)が変化すると、波紋が生じ、外周部のリスクの高い資産の価格も変わります。外縁の資産価格は、投資家のアニマルスピリットや、政策立案者とその政策に対する信頼感にも左右されます。

PIMCOがこの同心円を導入した時は、世界金融危機後に中央銀行が景気の浮揚に成功するかどうかが焦点でした。現在は、中央銀行がインフレを抑えられるかどうかが焦点になっています。FRBや他の中央銀行が、中心の資産の安定化を投資家に納得させることができれば、中心の資産は堅調な展開となるはずです。そして、順次、外縁の資産のリターンの改善につながるはずです。

しかしながら、インフレに対する信認が失われ、中央銀行が予想以上の利上げを余儀なくされた場合は、外周部の資産に悪影響を及ぼします。

コア債券戦略

過去12ヵ月の利回り曲線のフロントエンド部分での価格調整を受けて、同心円の中心の短期債の魅力が高まっています。

米国のコア債券ファンドの開始利回りは約5.5%Footnote1で、クレジットへの投資が大きいファンドでは利回りが上昇します。PIMCOの基本シナリオの見通しを踏まえると、これは魅力的です。また、こうしたファンドの有利なリスク特性は、悪い事態が発生した場合に、外周部の資産よりも下方リスクに対する追加的な緩衝材を提供する可能性があります。

全体としては、見通しとバリュエーションに基づいて、現在のポジショニングに大きな変更を加えることは想定していません。むしろ、現在のポジショニングを補完するべく、蓋然性の高い様々なシナリオにおいて非対称なトレードを特定することに力を入れています。

PIMCOの基本シナリオでは、10年物米国債の利回りを約3.25%~4.25%のレンジと予想し、2023年は様々なシナリオのもとでレンジの拡大を見込んでいます。金利リスクの指標であるデュレーションについては、中立ないし現在の水準で戦術的なアンダーウエイトとする方針です。

米物価連動国債(TIPS)の足元の価格は、FRBのインフレ対抗策の信頼性に対する高い信認を示しており、予想ほどよくないインフレ・シナリオで、合理的な価格のクッションを提供する可能性があります。

モーゲージ債(MBS)

米政府系モーゲージ債(MBS)については、前向きな見方を継続しています。これらは質の高いトリプルA格の資産であり、スプレッドが比較的魅力的で、円の中心に近く、「曲がっても折れない」証券Footnote2です。予想される金利ボラティリティの低下は、MBSの支援材料になります。

パブリック/プライベート・クレジットと証券化商品

クレジットと証券化商品に関するPIMCOの見方は、10月の見通しからほとんど変わっていません。コア・ポートフォリオにおいては質が高く、流動性の高いポジショニングを強く選好しています。

景気変動に敏感な市場分野、特に金融政策のオーバーシュートの影響を受けやすい投資分野については、特に慎重にみています。その一例が、変動金利のシニア担保付バンクローンで、PIMCOのクレジット・チームは、現在の政策金利の水準においても、大幅な格下げやデフォルト・リスクを見込んでいます。同セクターには依然として割安で強靭性のある企業はありますが、投資家には注意が必要です。

不確実性の高まりを踏まえ、PIMCOのアナリスト・チームでは、信用力悪化の先行指標があれば、銘柄の格下げを一段と積極的に行う予定です。

プライベート・クレジット市場は、パブリック市場に比べて価格の見直しが遅れる可能性が高く、短期的にはさらに下落するリスクがあります。ただ、忍耐強いアプローチによって、向こう数カ月から数年に訪れる好機を活かすための資本を確保することができます。

為替市場およびエマージング市場

G10諸国のロング・ポジションの資金調達通貨として、米ドル、ユーロ、英ポンドを選好しています。また、エマージング通貨については循環的な追い風で、バリュエーション上、有利だと見ています。FRBと経済の見通しに対する信認が増すにつれて、米ドルのショートポジションの積み増しがプラスになる可能性があります。

日本については、日銀のイールドカーブ・コントロールの枠組みの修正を見越して、多くのポートフォリオでデュレーションをアンダーウエイトにしています。さらなる修正の可能性を踏まえて、これらのアンダーウエイトの継続を見込んでいます。これは日本円をオーバーウエイトとする根拠を強化するものです。PIMCOのバリュエーション・モデルでは日本円は割安であり、景気後退が予想以上に深刻な場合に恩恵を受けると予想しています。

また中国の金利リスクについてもアンダーウエイトとします。同国の経済活動再開を受けて、リスクは利回り上昇に偏っています。

未曾有の世界的ショックにもかかわらず、エマージング諸国は強靭性を維持しています。実質金利の高さは、FRBの追加利上げと米ドルの影響によるリスクの緩衝材になります。中国の経済活動再開が追い風となり、インフレのピークは越えたと考えています。

未曾有の世界的ショックにもかかわらず、エマージング諸国は強靭性を維持しています。

エマージング諸国のバリュエーションは、歴史的にみて割安だと評価されています。それでも、FRBがインフレを抑制できるのか、中国が経済を再活性できるかに、多くがかかっています。エマージング諸国は今後も堅調に推移する態勢が整っているように見えますが、金融政策の見通しがより明確になるまでは慎重な姿勢を継続します。

コモディティ市場

コモディティの見通しは引き続き建設的です。炭化水素生産や電力設備への過少投資、石油在庫の低さ、農業関連銘柄の枯渇が支援材料になります。2023年の市場を動かす最大の要因は、中国の需要の復活になるでしょう。主な逆風は、金融状況が引き締まる中での先進国の需要の減退です。

過去2年間は、コモディティの分散のメリットが浮き彫りになりました。先物市場は既に価格の続落を織り込んでおり、コモディティなどのインフレ・ヘッジ手段を所有する機会費用はきわめて低くなっています。

アセットアロケーションと株式

金利が上昇し、景気後退リスクがある中、株式の魅力は低下しています。債券利回りの上昇は、株式に代わる「選択肢がない」市場から、魅力的な代替手段が存在する市場への移行を促進しました。

株式のリスクプレミアム(ERP)が縮小し、株式益回りが金利上昇に遅れを取る中、株式は割高になっているように見えます。PIMCOのモデルでは、S&P500株価指数に織り込まれている景気後退の確率は、マクロ指標が示唆するよりはるかに低いことが示されています。一方、1株当たり利益(EPS)の予想は、楽観的過ぎるように見えます(詳細は、最新のアセットアロケーション展望「リスクオフ、利回り上昇」をご参照ください)。

アンダーウエイトのポジションを変更するには、金利の安定、景気後退を反映したERP、利益予想の引き下げが必要になります。これらの基準が満たされるまでは、ディフェンシブ・セクターや、バリュエーションが適正で、バランスシートに曇りがなく、底堅い成長見通しをもつ質の高い銘柄を選好します。

1 コア債券ファンドの最近の利回り水準に関するブルームバーグのデータに基づく。Return to content↩

2「曲がっても折れない」とは、クレジットにストレスのかかる環境下でもデフォルトしないとPIMCOが予想するクレジットを指します。Return to content↩