未曾有の事態

過去、今回と類似した事態が起きていないため、いままさに起きつつある世界的景気後退を考えるうえで、優れた参考書は存在しません。景気後退は通常、景気拡大期に蓄積された経済および金融の大幅な不均衡と、景気サイクルの終盤に一般的な金融政策の引き締めの相互作用によって引き起こされます。原油価格の急騰によって悪化する場合もあります。

過去、今回と類似した事態が起きていないため、いままさに起きつつある世界的景気後退を考えるうえで、優れた参考書は存在しません。

しかし今回の景気後退はかなり異なります。景気後退の根本的な原因が、感染力の強い新型コロナウイルスが年初来グローバル化された世界で急速に拡大するという、経済および金融の領域外で生じた完全に外的なショックであるからです。影響が深刻な地域での公衆衛生上の重大な危機が示しているように、新型コロナウイルスの世界的大流行(パンデミック)によって、今後数週間から数ヵ月で多くの国の医療システムが崩壊の危機に瀕する恐れがあります。

ほとんどの政府は、ウイルスのさらなる拡散をできるだけ迅速に抑えるため、経済および社会活動を積極的に抑制する対応をとっています。これにより3月後半には既に多くの西欧諸国で総生産と総需要が急激に落ち込んでいますが(図1の製造業購買担当者景気指数の急低下を参照)、活動抑制は継続され、強化されていることから、短期的にはこうした状況が続くとみられます。したがって、史上初めて、人道的危機のさらなる拡大防止を目的に、一時的に経済活動の一部を停止するという政府命令によって景気後退に陥ることになります。

図1:PMI(製造業購買担当者景気指数)の急低下は今後の成長ショックの初期兆候

PMI (製造業購買担当者景気指数)

重要なのは、過去最長の景気拡大はこの3月で終わった可能性が高いとはいえ、ほとんどの先進国では国内に大きな経済不均衡が見当たらなかった点です。消費者は過去のサイクルほど積極的な行動をとっていたわけではなく、企業は過大な設備投資を行わず、住宅市場は若干の例外はあるものの過熱せず、インフレ率は全般に低水準で安定していました。これらはすべて、ウイルス感染拡大が収束した暁に、経済的問題によって回復が妨げられることが少ないといえる理由になるはずです。

ただしPIMCOでは、リスクが高く景気循環に左右されやすい企業の財務レバレッジが大幅に上昇するなど、米国の企業セクターで積み上がってきた金融の不均衡を懸念しています。この下方リスクについては後述します。

前例のない経済対策

危機に対する金融および財政当局の対応も過去とは異なり、そのスピードと規模は前例がありません。政策当局は、景気後退から長引く不況に陥り、大規模な倒産と大量の長期失業者を引き起こす事態を防ごうと、あらゆる政策を総動員しています。

政策当局は不況に陥る事態を防ごうと、あらゆる政策を総動員しています。

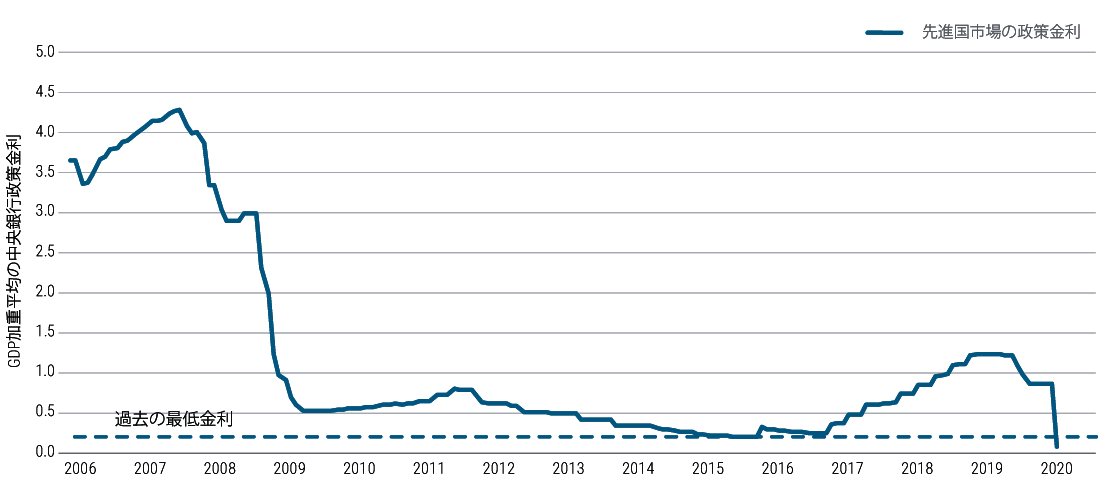

中央銀行は、様々な融資プログラムや資産購入プログラムを通じて、銀行だけでなく、他の金融仲介業者、さらには非金融企業にとっての最後の貸し手の機能を強化しています。さらに中央銀行は、事実上のゼロ金利またはマイナス金利(図2を参照)や国債の大量購入を通じて、財政政策に必要不可欠な支援策を提供しています。

図2:先進国の中央銀行全体の政策金利は過去最低を下回る

ユーロ圏はさらなる調整の難しさに直面しています。欧州中央銀行(ECB)は最初のコミュニケーションに失敗しましたが、その後、深刻な景気後退時にユーロ圏の緊張に対応する強固な枠組みを構築し、大規模な財政出動の必要性も認めているようです。

多くの政府は、流動性と財務の健全性の両方の懸念にも迅速な対応をみせています。流動性支援としては、企業への銀行融資に対する大規模な保証、個人や企業の納税期限の繰り延べ、中央銀行の融資プログラムへの支援策の提供が挙げられます(すべての政府がすべてのプログラムを実施しているわけではありません)。また多くの政府は、個人への様々な富の移転や企業への補助金などを通じて、家計や企業に対する所得支援を行っています。多くの国で実施されつつある財政出動は、2008年から2009年の世界金融危機時を既に上回っており、今後数ヵ月で追加的な措置が発表される見通しです。

各国政府は、流動性と財務の健全性の両方の懸念に対して迅速な対応をとっています。

世界経済の主要部分が強制的に一時停止させられ、最近発表された富の移転や融資の実行がやや遅れることを踏まえると、深刻な景気後退は避けられませんが、大規模な財政出動は、世界的な不況を回避し、活動制限が解除された暁には景気回復を支える可能性がかなり高いとみられます。

金融政策の対応と同様、ユーロ圏としての財政出動とその短期的および長期的意味合いは、今後の大きな不確実性の一つといえるでしょう。財政と金融の調整は、一つの財務省と一つの中央銀行で行う方が容易であるのは言うまでもありません。

PIMCOの短期経済予測の基本シナリオ:大打撃からの回復

金融および財政の政策対応が迅速かつ大規模で、実体経済に長期間の清算と調整が必要となる大幅な不均衡が見当たらないことを踏まえると、世界経済は、ウイルスの拡散防止局面で短期的に強い痛みを伴う段階から、今後6ヵ月から12カ月にかけて、ウイルスの拡散が収束し活動制限が解除されば、徐々に傷が癒え回復にむけた段階に移行するものとみています。

ウイルス感染拡大防止のために経済活動が抑制されています

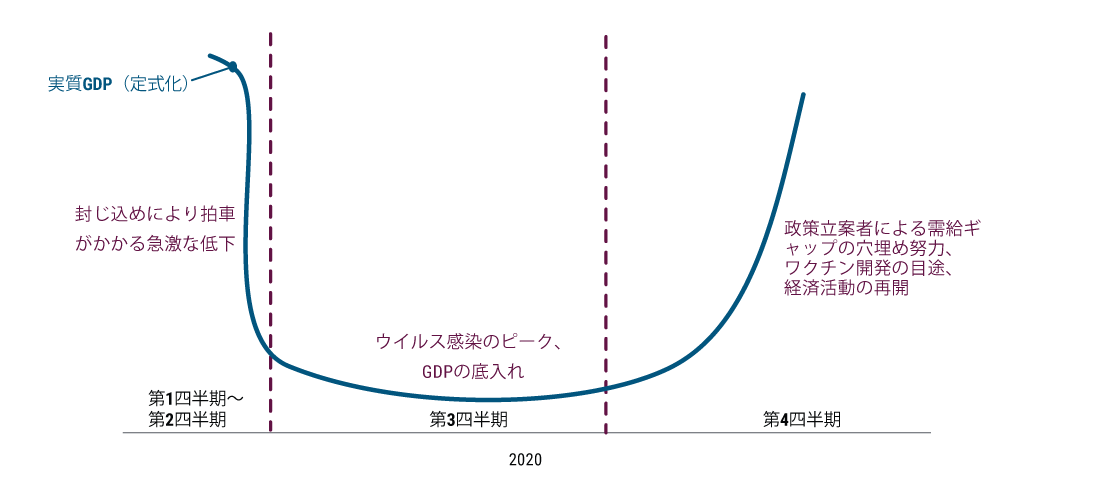

ただ、経済活動に対する制限は徐々に、またセクターや地域ごとに異なるスピードで解除されるとみられるため、PIMCOの基本シナリオではV字回復ではなくU字回復を予想しています(図3を参照)。また、サプライチェーンの修復や物流や輸送の阻害要因の解消にも、ある程度の時間がかかるでしょう。結果として、経済活動は現在みられるように急減(U字の下向きのI部分)した後、ウイルスの収束後、数ヵ月は底這いとなり(U字はLに)、その後財政および金融支援にも支えられ、生産と需要が回復し、通常に近い水準に戻っていくことになるとみています(U字の上向きのI部分)。

主要な国・地域の成長見通しについては、今後数週間内のうちに発表するレポートでより詳しくお伝えする予定です。

図3:基本シナリオでは実質GDPのU字型の回復を予想するも、かなりの不確実性が残る

リスク:停滞の長期化か、ウイルス拡大再発による景気回復の中断

向こう6カ月から12カ月のU字型の景気回復を予想する基本シナリオには、二つの主要な下方リスクがあるとみています。一つ目は、停滞が長期化し、L字型の軌道になるリスク。二つ目が、ウイルスの再拡散で回復が中断され、W字型になるリスクです。より厳しい、これらのシナリオに陥りかねない変動要因は二つあると考えます。一つは、パンデミックのカーブの形状。もう一つが、中央銀行や政府のバランスシートに直接アクセスできない、レバレッジが高く景気循環に左右されやすいセクターのデフォルト・カーブの形状です。

各国政府による様々な抑制施策が、ウイルスの感染拡大スピードを大幅に遅らせることができないと判明した場合、経済活動を抑制する施策を現時点で予想されている6週間から8週間よりも長期にわたり維持する必要が出てくる可能性があり、結果として停滞が長引く可能性があります。このシナリオでは経済活動の落ち込みが長期化することから、景気循環に左右されやすいセクターではレバレッジ比率の高い企業の多くがデフォルトに陥り、雇用と需要にその悪影響が及ぶ恐れがあります。

逆に、近いうちにウイルスの感染拡大抑止が奏功し、抑制施策の解除により経済活動が再開するとしても、今年後半に感染拡大の第二波が到来し、経済が再停止するかもしれません。回復後に再びウイルス拡大が発生した場合は、第一波を乗り越えた景気循環型企業のデフォルトにより、悪化する可能性があります。

V字型の軌道は理論的には可能ですが、現時点でPIMCOが重視しているシナリオではありません。V字型の軌道は、マクロ経済の政策介入が奏功すると同時に、何よりも重要なこととして、医療現場において飛躍的な改善が起こり医療体制と行政の危機管理能力が予想以上に向上すれば、起こり得るでしょう。

コロナ後の世界を垣間見る

市場は、将来発生する費用や効果を割り引く仕組みであるため、今回の危機の長期的な影響を考えるのに早過ぎることはありません。より厳しい短期的なリスク・シナリオ(L字型とW字型)が回避でき、PIMCOの基本シナリオである「大打撃からの回復」と至るU字型が実現するとしても、今回の危機はなんらかの長期的な傷を残す可能性が高く、この点について投資家は今から考えておく必要があります。

世界的大流行によってサプライチェーンの簡素化が進み、グローバリゼーションの考え方が変わるでしょう。

第一に、企業が現在複雑であるグローバル・サプライチェーンの簡素化を進めるにつれて、グローバリゼーションは予想以上に早く後退する可能性があります。複雑なグローバル・サプライチェーンは貿易戦争に弱いだけでなく、自然災害や公衆衛生上の危機による突然の停止にも脆弱であることを露呈しました。また、各国政府は公衆衛生上の懸念を口実に、貿易、旅行、移民をさらに抑制する可能性があります。そのため、貿易や旅行に大きく依存している企業、セクター、国は、一時的な打撃を受けるだけでは済まない可能性があります。

第二に、今回の危機後、民間部門、公的部門双方において、債務水準が大幅に高まると見込まれます。金融政策が非金融企業部門への資源配分に関与を強め(基本的には財政法)、政府債務の返済コストを低く抑える必要があることから、中央銀行の独立性はさらに損なわれる可能性があります。危機後も政府が拡張的な財政政策をとり続ける場合、金融政策の財政依存によって、インフレ率が現在市場が織り込んでいる水準を大幅に上回る可能性があります。ただ、中央銀行が通常インフレ率上昇の結果でおこる名目利回りの上昇に上限を設けることで、インフレ率が上昇し、実質金利は低下する可能性があります。

失業や収入が途絶えることにより、消費者の借入金は増えるでしょう。

第三に、多くの家計は今回の危機を脱出する段階で、個人債務が増加し、大幅な所得の減少や失業に見舞われている可能性が高いと考えられます。これによって、現金や債券など比較的リスクが低い形で予備的な貯蓄需要が高まる可能性があります。また多くの家計は住宅ローンを削減することにより、迅速に住宅資産の持分を増やすでしょう。民間部門の貯蓄過剰がさらに増加するという見通しを背景に、投資家は、長期的に実質金利をさらに抑えられるニュー・ニュートラル2.0を受け入れる必要があるでしょう。