2020年代の最初の3年を特徴づけるのは、現在も続く世界経済と金融秩序、地政学上のバランス、政府の政策介入の規模と範囲における混乱です。PIMCOでは、このような混乱は向こう5年、投資家が認識しておくべき新しい現実だと考えています。こうしたトレンドについてPIMCOの長期経済展望でも取り上げ、今年5月に開催された年に1度の長期経済予測会議(セキュラー・フォーラム)でも再検討しました。

昨年の長期経済展望「レジリエンスを求めて」では、分裂が進む世界においては、政府や企業が短期的な経済効率よりも安全性をより優先するようになるだろうと論じました。そして、企業がサプライチェーンを友好国に限定する「フレンド・ショアリング」や、政府がエネルギー政策や防衛関連支出を増やすことによる潜在的なインフレ圧力に注意を促しました。

こうしたテーマは概ね引き続き有効だと考えていますが、今後5年を見通すには、2022年5月のフォーラム以降の主要な進展をいくつか取り入れ、評価する必要があります。具体的には次のような進展が挙げられます。

- 過去40年で最大の世界的インフレの持続的亢進に対する、タカ派的金融政策の転換

- 中央銀行がインフレ率を目標水準に引き戻した後(あるいは、仮にそうなった場合)の中立政策金利の行方をめぐる議論

- 米国史上最大規模の3行の銀行破綻と、欧州でのクレディ・スイスの破綻

- 米国の新たな産業政策の推進を支えるための3つの野心的な財政政策、インフラ投資・雇用法、インフレ抑制法、半導体補助金法(CHIPS and Science Act) により、資金が実際経済に投入され、短期的にも長期的にも追い風になる点

- 習近平国家主席が「3期目」に突入する中、中国の経済および地政学的な方向性について相反するシグナル

PIMCOの長期経済展望は、最新の短期経済展望「亀裂の入った市場、力強い債券」の結論を踏まえたものです。短期経済展望では、先進国市場全般での緩やかな景気後退と、信用収縮による下振れリスクの高まりを予想していました。また、主要中央銀行は政策の正常化や緩和には近づいていないものの、利上げサイクルの終了に近づきつつあると述べました。一方で、債務水準の高さとパンデミック(世界的大流行)後の景気刺激策がインフレ過熱の要因となったことから、将来の財政対応は抑制される可能性がある点も指摘しました。

多方面での混乱が続く現在の環境では、短期の動向が長期にわたって影響をもたらします。それにより生まれる状態を、PIMCOでは「アフターショック経済」と名付けました。本稿では、2023年のPIMCO長期経済予測会議の結論から、経済および投資への主要な影響をご紹介します。

継続する可能性が高い、マクロ経済のボラティリティと地政学的緊張

2010年代と比較して、2020年代の最初の3年がいかに特異であったかに留意するべきでしょう。

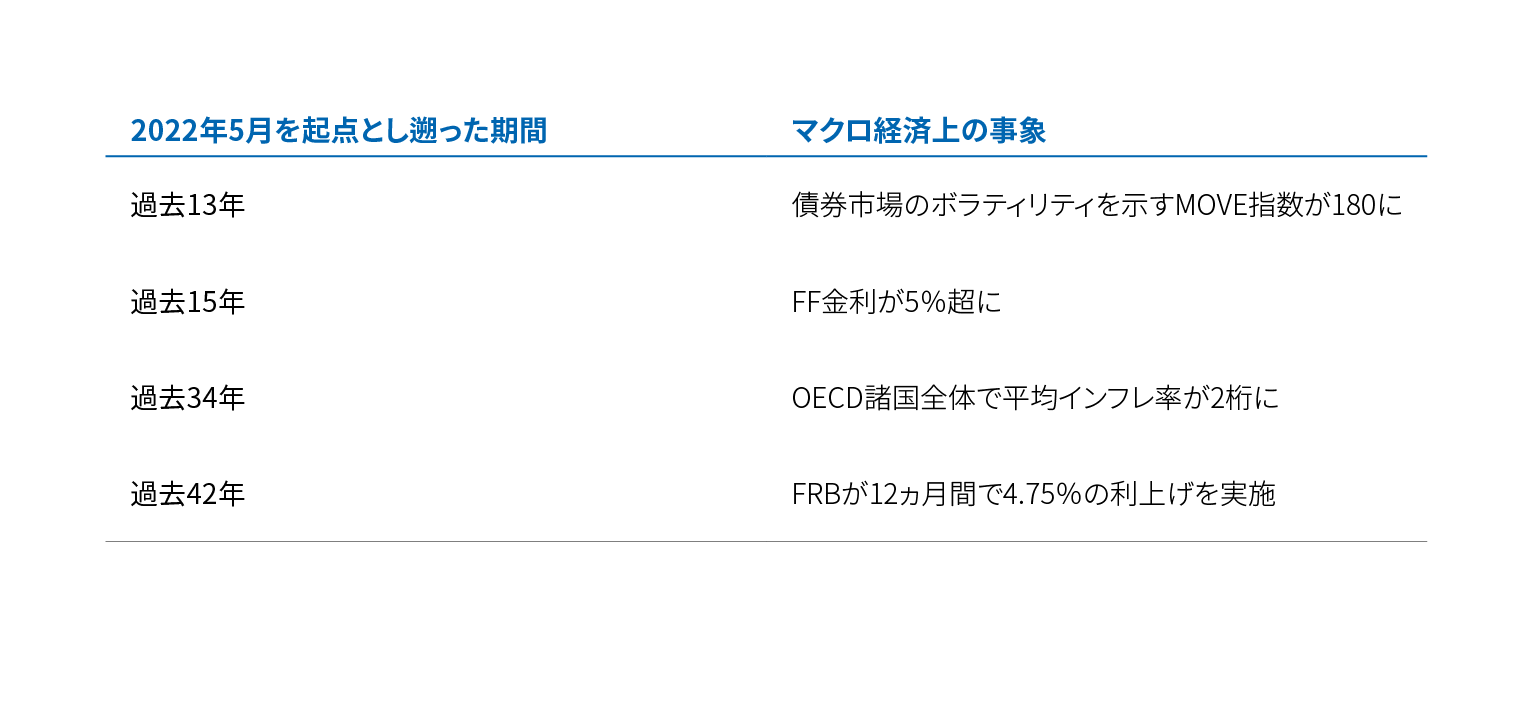

世界は100年に一度のパンデミック(世界的大流行)に直面し、当局は世界経済の大部分を停止し、大規模な金融・財政刺激策を取ることで対抗しました。やがて、その刺激策は世界経済の再開とサプライチェーンの回復の代償とともに、40年で最も急激なインフレに拍車をかけ、世界のインフレの高止まりを招くことになりました。これを受け世界の中央銀行は、過去数十年で最も積極的な利上げサイクルで対抗しました。その結果が、2022年の金融市場の暴落、銀行危機、そして今年か来年に広く予想される景気後退です(図表1を参照)。

図表1:前回の長期経済予測会議(2022年5月)の時点で、長い期間遡って観測されなかった事象

これらの出来事は、今後何年にもわたって影響を及ぼす可能性があります。PIMCOでは、景気サイクルの頻度が上がり、変動がより大きくなると予想しています。そうした中で、政府が反循環的な財政政策を発動する余地は狭まり、中央銀行は量的緩和(QE)の無制限の活用に消極的になっていくとみられます。

単なる需要不足ではなく、供給制約やパンデミック後の労働市場の変化が経済変動の大きな要因になり、世界の物価水準に継続的に上昇圧力がかかる時代の到来を予想しています。

PIMCOでは、向こう5年の世界経済の成長率はパンデミック前と比較して平均して期待外れなものになる、との一般的な見方で概ね一致しています。また、成長に対するリスクは明らかに下落方向に偏っていると考えています。その理由として、最近の銀行システムの混乱とその政策対応に起因する世界的な金融状況の急激かつ持続的な引締まりリスク、世界の中央銀行による同時利上げに伴う急激な収縮効果、ウクライナの戦争激化の可能性、中国の景気回復がもたつく可能性、そして台湾をめぐる米中対立のリスクの高まりなどが挙げられます。

フォーラムでは、今後5年間に予想される実質および名目中立金利の経路、中央銀行のインフレ目標の行方についてプレゼンテーションも行われました。向こう5年の先進国における中立的な長期実質政策金利は、人口の高齢化と生産性の伸び悩みという強力な長期要因を背景に、「ニュー・ニュートラル」で予想した0%~1%のレンジにとどまると予想しています。

米中関係は引き続き地政学的な動向を左右すると予想されています。フォーラムのゲストスピーカーの1人である歴史学者のニーアル・ファーガソンが示唆したように、既に「第二次冷戦」に入った可能性があり、同盟関係や貿易関係の見直しに伴い世界各国に影響が及ぶと考えられます。とはいえ、世界の貿易・投資パターンの傾向は「デカップリング(分断)」よりも「デリスキング(リスク低減)」に大きく左右されると予想しています。サプライチェーンは根本的に分断されたわけではありません。その大半は「フレンド・ショアリング」に沿った世界的な再構築のプロセスにあり、少なくとも米国では既に進行中です。

制約に直面し疲弊している政策立案者

パンデミック後に世界のインフレは急騰していますが、中央銀行は長期的なインフレ期待を既存のインフレ目標に固定するために必要なことを行うだろうとPIMCOでは考えています。先進国の中央銀行がインフレ目標を正式に変更するとは考えていませんが、2%を目標とする中央銀行は「オポチュニスティック・ディスインフレ(日和見主義的なインフレ抑制)」戦略の一環として、「2%強」程度のインフレは容認する意思があるだろうとPIMCOではみています。この戦略では将来の景気後退時に総需要が不足し、インフレ率は目標を上回る水準から目標水準に戻ると予想されています。PIMCOの基本シナリオに対し、インフレリスクは上振れしているとみています。

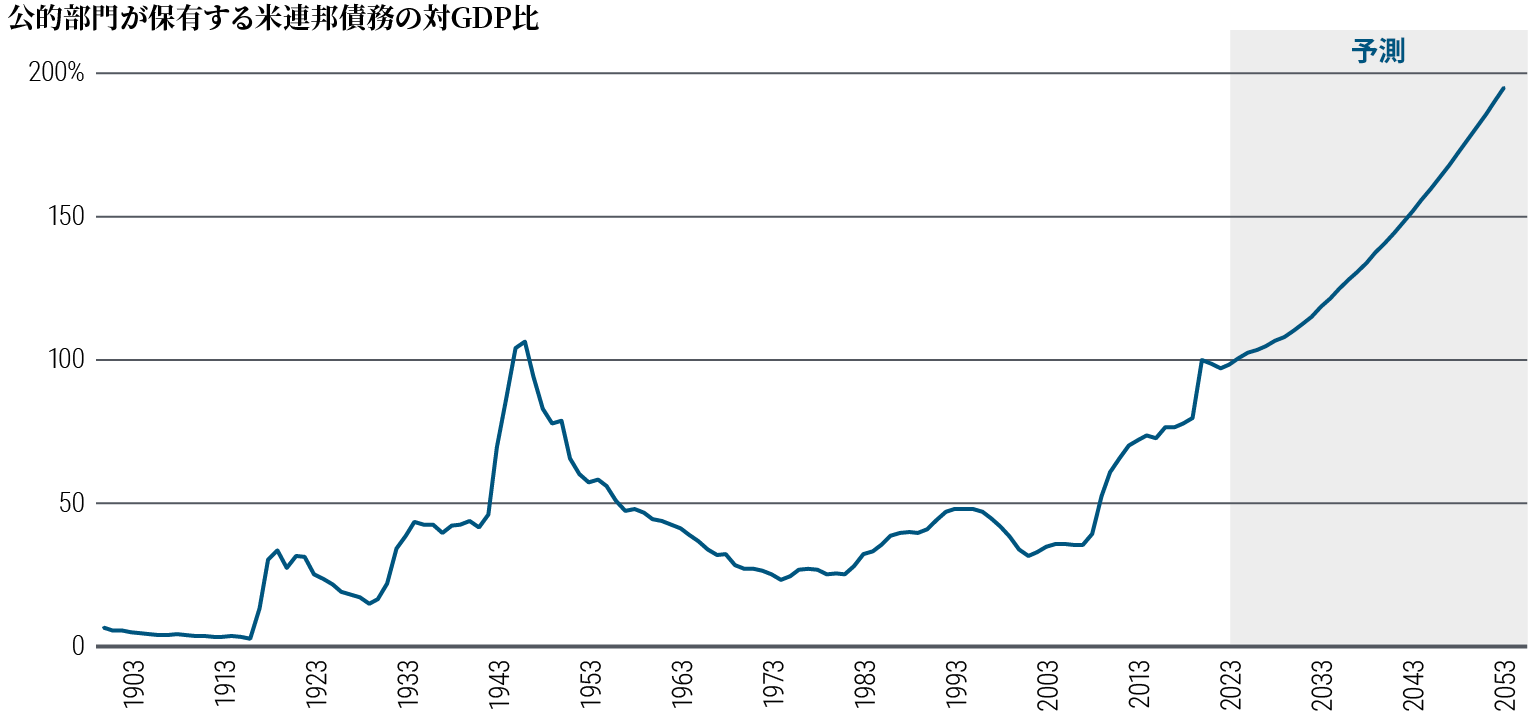

政策手段に目を向けると、現在の天文学的な対GDP比での債務水準(図表2を参照)を踏まえると、向こう5年の財政政策は、政治的にあるいは金融市場によって歯止めがかけられ、将来の景気後退時に財政出動で緩和する余地も限られるだろうとPIMCOではみています。

図表2:長期的に大幅な上昇が予想される米国の債務残高(対GDP比)

また、世界の中央銀行が「量的緩和(QE)疲れ」に苦しみ始める可能性も予想しています。他の経済決定もそうですが、数十年ぶりにインフレが急騰し高止まりしていることで、QEと財政拡張は恩恵だけなく代償をもたらすという事実が改めて浮き彫りになっています。

これは過去15年間に有効だった施策が通用しにくくなる可能性を示唆しているためで、将来の政策に重大な影響を及ぼす可能性があります。またQE疲れと財政政策の余地が限られる世界では、短期的な混乱が長引く可能性があります。

伝統的な財政政策を発動する余地が狭まる中で、政府は次第に規制による介入に傾く可能性があります。これにより、影響を受けるセクター全般で勝者と敗者が生まれる一方、アクティブな資産運用会社には好機がもたらされるでしょう。

クレディ・スイスの破綻、シリコンバレーバンク、シグネチャー銀行、ファースト・リパブリック銀行の相次ぐ破綻と煩雑な処理手続きを鑑みると、銀行経営を統括する金融構造の見直しと再設計を求める声が、ついに勢いを増すのではないかとみています。

これは少なくとも米国において規制が強化され、銀行は資本の積み増しとより多くの流動性の確保を求められることを意味します。銀行の流動性仲介機能はさらなる縮小が見込まれ、伝統的な活動の一部はプライベート市場やノンバンク融資に向かう可能性が高いでしょう。PIMCOでは、消費者金融、住宅ローンや様々な形態の資産担保融資など、かつては地方銀行が占めていた分野に、返済の優先順位が高い資金の貸し手(シニアレンダー)として参入する可能性を見い出しています。

混乱の可能性と多くの余波

フォーラムでの議論は、前述の見通しの基本シナリオに示唆を与えるものでしたが、同時に今後5年に顕在化するであろう経済ショックの余波が、いかに多岐にわたるかを浮き彫りにしました。

2024年の大統領選の結果と議会選挙で共和・民主のどちらが主導権を握るかは、米国の財政・金融政策、および外交政策に大きな影響を与えることになるでしょう。こうした政治の状況は、2025年に誰が大統領であろうと「中国に厳しい」圧力がさらに高まる可能性があることを意味します。

同様に、米中が構造的なライバル関係にシフトし、中国がアジア全域で覇権を強めようとする中、2024年1月の台湾の総統選挙が米中関係に極めて重要なものになる可能性があります。親中の国民党が、独立志向の現与党・民進党を破った場合は、台湾をめぐる長期的な対立のリスクが低下する可能性があります。

深刻な軍事衝突には至らずとも、他の面で米中間の対立が激化する可能性があります。その経済的影響として、需要の急増と供給ショック、サプライチェーンの近隣諸国への移転、友好国と供給網を再構築するフレンド・ショアリング、そして重複化が進む中での世界貿易環境のさらなる変化などが考えられます。中国ですら米国債の保有を見直す可能性もあるでしょう。一方、予想される資本流出に関する大統領令は、終わりではなく始まりになる可能性が高いでしょう。既に輸出管理を通じてその傾向がありますが、資本移動を制限する動きが長期にわたり強化される可能性があります。

インフレ見通しについては、米国と世界共にリスクがあります。PIMCOの基本シナリオではありませんが、米国のインフレ率は予想以上に粘着性が強く、中期的に4%を下回らない、または向こう5年間に3%近くにとどまる可能性があるとみています。

インフレ圧力への対応が、エマージング市場と先進国市場でどのような展開になるかについては不確実性があります。また、インフレ率がここ数十年経験のない水準にまで高まったことを踏まえると、高水準の実現インフレ率がインフレ期待に及ぼす長期的影響についても不確かです。

中央銀行は、2020年代の「狂騒のインフレ」から学んだ政策上の教訓を活かしながら、成長の維持、インフレ抑制、金融不安の最小化という相反する政策目標のバランスを取るという難題に引き続き直面することになります。中央銀行デジタル通貨(CBDC)や民間が提供するステーブルコインが広く採用される可能性も、世界の金融秩序を混乱させる要因になりえます。長期経済展望の対象期間である向こう5年ではその可能性は低いものの、世界の基軸通貨としての米ドルの地位を脅かす可能性もあります。

ロシアによるウクライナ侵攻以来、特に欧州はエネルギー需給に対するショックに直面しており、エネルギー安全保障と自給が最優先課題となっています。これにより一部の国は、エネルギー源への追加投資とグリーン・エネルギーへの迅速な移行を余儀なくされ、それによってインフレ圧力が高まる可能性があります。

人工知能(AI)の大規模な言語モデルの幅広い採用は、正真正銘の「ワイルドカード」

AIの大規模言語モデル(LLM)の導入が加速されたことは、正真正銘の「ワイルドカード」要因です。向こう5年では、生産性の伸びに大きなプラス効果をもたらす可能性があり、それがインフレの下押し圧力と実質金利の上昇圧力になる可能性があります。影響が見られる領域として、自動運転、消費者のスイッチング・コストの低減、情報フローの改善などが挙げられます。AIはまた、例えばナノテクノロジーを使った癌の免疫療法など医学的な飛躍を加速させることによって、人間の寿命を延ばす可能性も秘めています。

一方でAIは、昨今の急速な進展に伴って、ソーシャルメディアを通じた偽情報の拡散やサイバー攻撃のリスクなど、大きなリスクも抱えています。さらに、長期予測の対象期間である向こう5年内にも、所得格差拡大傾向を強め、政治の二極化やポピュリズムを助長する可能性があります。